IPOにおけるロックアップとは何かを解説する。制度ロックアップ、任意ロックアップとはなにか。

こんにちは、会計士KOです。

今回は、IPOにおけるロックアップとはなにか、制度ロックアップとはなにか、任意ロックアップとはなにか、その内容や違いについて実例を交えて解説をしていきたいと思います。

そもそもIPOとは何かという点については、以下の記事にまとめておりますので、お時間あるときにご覧ください。

ロックアップとはなにか。

ロックアップとは、IPOを目指す上場準備企業の株主等が、IPO後においても保有している株式や潜在株式などの売却等を一定期間(主として90日もしくは180日)行わない旨を確約すること、またはその制度を意味します。

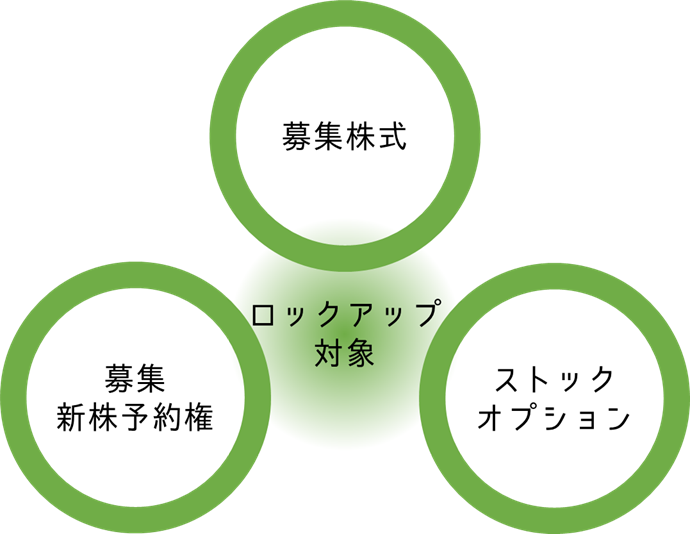

ロックアップの対象は、『募集株式』、『募集新株予約権』、『ストックオプションとしての新株予約権』(以下、株式等で統一)の3つに分類されます。

また、ロックアップには、『制度ロックアップ』と『任意ロックアップ』があります。

後程、詳細は解説しますが、制度ロックアップとは、IPO前の一定期間内に株主等となった人間や企業に対して、取引所の規則によりIPO後の一定期間、その保有する株式等について売却せず、継続所有する等の確約をすることを意味します。

一方で、任意ロックアップとは、その名の通り、制度ロックアップの対象とならない場合においても、その保有する株式等の売却等を一定期間行わない旨を、主幹事証券会社と株主等の間で任意で確約することを意味します。

ロックアップの意味

一般的にIPO直後におけるIPO銘柄の株価の動きには過熱感があり、安定性がありません。このため、大きな株価変動によって、大きく損失を被る可能性のある株主も多くいます。

一方で、上場前に上場準備企業の株を保有している株主(創業者やベンチャーキャピタル等)は一般に公募価格と比して、割安で大規模な割合の株式を保有している場合も多いため、早めに売り抜けて利益を確定させたいというインセンティブが働きます。

このような場合に、IPO直後に大規模な売却が行われる、もしくは大規模な売却が行われる可能性があると、売り圧力もしくは潜在的な売り圧力となり、安定した株価形成に大きな負の影響を与えることとなってしまいます。

このため、一般的には、株価の安定的な形成に資するため、ロックアップという制度が設けられています。

制度ロックアップについて

前述の通り、制度ロックアップとは、IPO前の一定期間内に株主等となった人間や企業に対して、取引所の規則によりIPO後の一定期間、その保有する株式等について売却せず、継続所有する等の確約をすることを意味します。

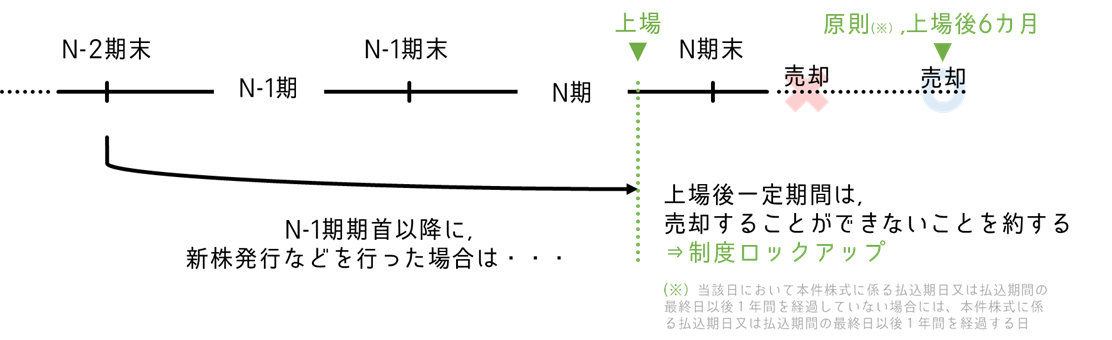

対象は、N-1期首(上場直前期)以降に新株発行などによって取得した株式等が対象となります。

この制度ロックアップにより、原則として、N-1期(上場直前期)以降に新株発行などによって取得した株式等上場後6カ月は売却等を行ってはならないことが確約されます。

(クリックで拡大)

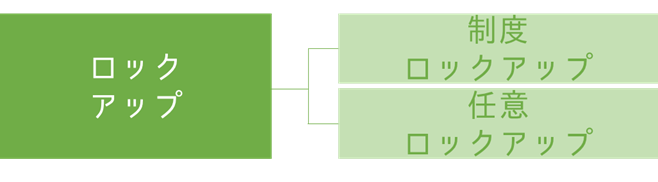

継続所有に関する確約書

継続所有に関する確約書とは、制度ロックアップを成立させるための確約書面です。

ロックアップの対象となる株主等は割当日以前に本確約書を記載し、ロックアップに従うことの確約をしなければなりません。

以下が実際の書面(日本取引所グループHPより引用)です。

この制度ロックアップに関する確約書、つまり継続所有に関する確約書について、記名押印に漏れがあるなど、適切に締結されていない場合においては、原則として新規上場申請の不受理又は取消しとなり、上場スケジュールに多大な影響を及ぼす可能性があります。

このため、IPO準備企業がN-1期以降に資金調達等を行う場合には確実にこの確約書を入手する必要があります。

実際の制度ロックアップに関する事例

ロックアップが為される場合には、有価証券届出書もしくは目論見書に『ロックアップについて』という項目が設けられ、詳細の説明が為されます。

このうち、制度ロックアップについては、以下のようにIの部(新規上場申請のための有価証券報告書)において、ロックアップが確約されていることを注記する必要があります。

ここでは、2020年8月3日に上場した『株式会社モダリス(12月決算)』の実際のIの部より引用して確認をしてみます。

(注)2. 同施行規則第255条第1項第1号の規定に基づき、当社は割当てを受けた者との間で、割当てを受けた株式(以下「割当株式」という。)を原則として、割当てを受けた日から上場日以降6ヶ月間を経過する日(当該日において割当株式に係る払込期日または払込期間の最終日以降1年間を経過していない場合には、割当株式に係る払込期日または払込期間の最終日以降1年間を経過する日)まで所有する等の確約を行っております。

このように、直前期である19年12月期=N-1期において発行されている株式(2019年4月や5月発行)については、『保有期間等に関する確約』が付されていることが分かりますね。

任意ロックアップとは

任意ロックアップとは、前述したとおり、制度ロックアップの対象とならない場合においても、その保有する株式等の売却等を一定期間行わない旨を、主幹事証券会社と株主等の間で任意で確約することを意味します。

特に、アーリーステージに投資を行ったベンチャーキャピタルなど売却の可能性が高く、大きな株式の保有割合がある場合については、IPO後に大きな売り圧力となる可能性があることが想定されます。

この場合においても、IPO後、安定した株価の形成に寄与するため、任意ではありつつも、上場後一定期間、保有株式を売却等を行わないことを確約することを求められます。

任意ロックアップの期間としては、一般的には、上場日後90日目まで、180日目までなどとされている例が多いです。

1.5倍条項とは

1.5倍条項とは任意で売却等を行わないことを約しているロックアップ期間中であっても、公募価格が1.5倍以上となった場合には、売却を行っても良いという例外規定となります。

簡単に言えば、ロックアップ解除のための条件です。

実際の任意ロックアップに関する事例

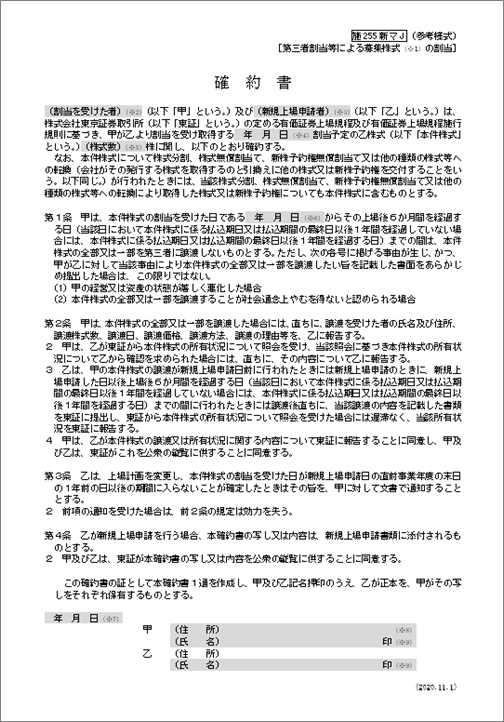

以下では、実際の任意ロックアップの事例を確認するために、インターネット上に公表されているステラファーマ社(2021年3月19日上場承認)の目論見書文言を引用します。

ベンチャーキャピタルであるINCJ(株主となったのはN-1期より前)は以下の通り、1.5倍条項を付けた形で90日間の任意ロックアップに合意していますね。

まとめ

今回の記事は以上です。

IPOにおけるロックアップとは何か、制度ロックアップ、任意ロックアップの違いが理解できたでしょうか。

ではまた。

ディスカッション

コメント一覧

まだ、コメントがありません